5.122023

専業主婦(夫)がiDeCo(イデコ)を始めるメリット・デメリットは?FPが解説

専業主婦(夫)の方からのよく聞かれる質問「専業主婦(夫)はiDeCoに入る必要がありますか?」についてお答えします。

iDeCo(イデコ)とは?

iDeCoとは確定拠出年金個人型のことで、お得に私的年金を作って行きましょうと国が推奨している制度です。

何がお得なのか一言でいうと税制優遇面がお得になっています。

この税制優遇ですが、大きく分けると「入口」「真ん中」「出口」それぞれに税制優遇が存在します。

メリット①掛金が全額所得控除

入口には「所得控除」があります。通常、働いたらその所得に対して所得税や住民税が取られますが控除の部分に関しては所得税や住民税をちょっと減らして計算しますよ。というのが所得控除になります。

ところが専業主婦(夫)の方はそもそも所得がないので、このメリットが受けることが出来ません。

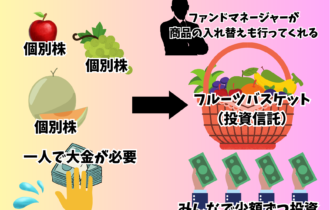

メリット②資産運用で出た利益が全額非課税

次に、真ん中ですが、例えば積立しているお金をiDeCoという財布の中にお金を入れて、その中で自分で商品を選び資産運用をしている最中に、やっぱり今の商品をやめて、違う商品にしようといった売り買いをすると通常の財布であれば利益が出ていた場合は通常約20%の税金がかかってしまいますが、その財布内であれば売り買いに対しては税金がかからない(全額非課税)というメリットがあります。

メリット③受け取るときも所得控除を受けられる

最後に出口ですが、これは受け取り方によって少し違います。一括で受け取る場合は退職所得控除を使うことが出来ます。年金のように分けて受け取る場合は公的年金等控除になります。

結論からいうと退職所得控除が非常にお得になります。

働いていた勤続年数にたいして退職所得控除の枠が大きくなりますので、結果として税金がかからなくなるといった制度になります。

iDeCoの場合は働いていた期間ではなく、iDeCoで積立をした期間になります。

たとえば、30歳~60歳(30年間)毎月iDeCoで積立をした場合、計算方法として20年未満は年間40万円退職所得控除が積み上がり、残りの10年間は年間70万円の退職所得控除が積み上がります。

40万×20年=800万

70万×10年=700万

800万+700万=1500万円

1500万円が退職所得控除となります。つまり受取額が1500万円以内なら税金がかからないということになります。

ここまで、メリットの話ばかりでしたが、iDeCoにも当然デメリットも存在します。

デメリット①原則60歳になるまで途中解約できない

iDeCoは途中でお金を引き出せないというデメリットも存在します。

iDeCoは私的年金を作る制度なので当然と言えば当然なのですが、税制優遇が素晴らしい反面途中で引き出すことは基本的に出来ません。しっかりと計画的にiDeCoを利用したいですね。

デメリット②手数料がかかる

加入手数料2829円(初回1回のみ)

口座管理手数料年間2000円~(金融機関によって異なる)

30年積立を続けた場合は約6万円~の手数料を負担する事になります。

結論 専業主婦(夫)はiDeCoをするメリットがある

最後にまとめると、専業主婦(夫)はiDeCoを活用するメリットはあるといえます。

まずは、しっかりとライフプランを作って現状を把握しましょう。途中で引き出せないお金なので無理のない範囲で上手く活用し老後に備えましょう。

iDeCoは投資信託で資産運用をするのであれば、専業主婦(夫)の方でも出口で結構お得な制度だということをお伝えして今回は終わりにします。

ライフプランの作成やiDeCoの始め方についてはライフナビまでご相談ください

ご質問ご相談は、ライフナビ公式LINEアカウントからお問合せがとっても便利です。

LINE公式アカウントでは、トーク画面からメッセージでお問い合わせいただけます!

さらに!ファイナンシャルプランナーの先生によるお金に関するお役立ち情報も定期的に発信しています♪

- 家計の見直し(固定費の削減)ポイント

- 教育資金や住宅資金、老後資金の貯め方

- 資産運用やNISA、iDeCoの始め方

- お金の勉強会(参加費無料)情報 etc…

↓↓おともだち登録は下のQRコードから↓↓